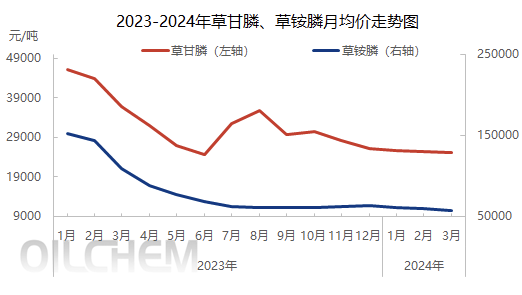

除草剂终端制剂走货好转,下游备货根据产品结构不同出现差异。草甘膦市场逐渐好转,场内价格开始反弹上行,外贸订单陆续跟进中,部分企业待发量多至4月底附近,月底价格反弹上行。

除草剂交投量好转,供需关系稍有缓和,场内库存下降明显,除草产品分化运行。3月上旬受cac展会影响,业者入市操作谨慎,展会之后部分产品需求延续弱势,下游按需严谨采购,成交节奏保守,部分产品海外订单陆续跟进,场内行情好转,价格小幅回弹或维稳运行。出口方面,外商询单意向价格较低,买卖双方磋商为主,大部分产品实单量不足。草甘膦订单量良好,供需矛盾略有缓解,原料价格变动不大,中间体甘氨酸价格下滑,三乙胺、异丙胺价格坚挺,成本面涨跌互现;草甘膦原药受自身利润宽幅影响,成本变动对原药售价影响较小。现草甘膦95%原药多暂停报价、97%原药参考出厂报价2.58万元/吨左右,95%原药市场价2.55万~2.56万元/吨,97%原药参考2.56万~2.57万元/吨,实际均是单议。

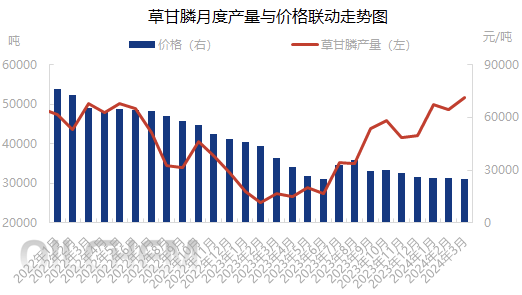

3月,我国草甘膦装置产量为5.2万吨,环比 6.35%。3月,草甘膦海外订单陆续增量,下游制剂开工良好,库存压力减缓,刺激企业装置负荷提升,多数企业装置高负荷运行,草甘膦产量上行。

草甘膦产业链利润重心主要维系在草甘膦产品自身。上游甘氨酸新单一般,利润空间相对较小。草甘膦价格低位延续,利润空间缩小,但依旧表现宽幅。甘氨酸法草甘膦市场毛利为482.34元/吨,同比-95.15%,环比 5.54%;idan-ida法草甘膦市场毛利为4,956.06元/吨,环比-2.98%,同比-75.11%;二乙醇胺ida法草甘膦市场毛利为4,958.19元/吨,环比-2.62%,同比-62.03%。

综上,草甘膦多数工厂维持高负荷开工,西南地区部分降负荷运行,整体草甘膦供应面维持高位,草甘膦南美等地区需求逐渐启动,新单陆续跟进中,且国内春季市场开始,下游制剂厂家4月订单基本接满,企业后市预期积极,但未来内销需求4月底或逐渐转淡,供需矛盾逐渐突出,中长期来看草甘膦市场或表现弱势。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的凯发娱发k8的版权属于原作者,若有侵权,请联系删除。