从全球农药产业链的视角看,跨国公司通过创新机制,达到控制农药产品的登记与销售渠道的手段去主导市场。中国企业主要定位为国际原药加工和代工等服务,通过与跨国企业建立长期合作关系,并逐渐发展形成一批规模化的企业,这是中国农药企业发展的主流模式。这种发展模式在过往,甚至在未来一段时间内将继续维持。

随着农药创新难度加大,新成分引入率降到历史低点,而全球农药产业链的主要盈利环节集中在制剂及农资服务,在产业链中占到6成以上,利润分配向“微笑曲线”右端倾斜。近3年来,中国原药受供给侧改革的影响,中小产能退出明显,供应紧,原药价格整体上涨,价格竞争现象在减少,致使中国规模原药和中间体配套的企业“享受”政策的红利,但是中国农药行业整体利润规模在减小,价格趋向稳定,原药价值感在增加。

1 全球农药市场重回增长通道,行业景气度逐渐转旺

2015年由于全球主要农产品价格下行,农药需求低迷,全球农药市场出现大幅下滑。自2016年开始,全球农药市场重回增长通道,尤其是2018年全球农药市场增幅较为明显。根据phillips mcdougall最新统计,2018年全球植物保护市场(按照分销商统计口径计)达到575.61亿美元,同比增长了6%;非农市场达到75.38亿美元,同比增长了3.1%;整体市场达到650.99亿美元(详见图1),同比增长为5.6%。剔除通胀和货币兑换的影响,全球农药市场实际增长率为4.9%,强于2017年的2.5%增长,预计未来全球农药市场将保持约3%的增速发展。

2018年全球农药市场的增长,主要源自两方面的驱动力:一是中国供给侧改革,导致主要基础原材料和中间体的价格上涨,从而带动草甘膦等原药价格上涨,原药和相关中间体价格上涨的压力主要来自中国企业环保投入、安全成本增加等;二是全球农化巨头进入主动补库存周期,前期全球库存较高的区域,包括巴西、西欧消化库存进入尾声,市场需求逐渐正在释放。

图1 新世纪以来,全球农药市场规模发展变动情况(百万美元)

2 全球农药市场结构状况

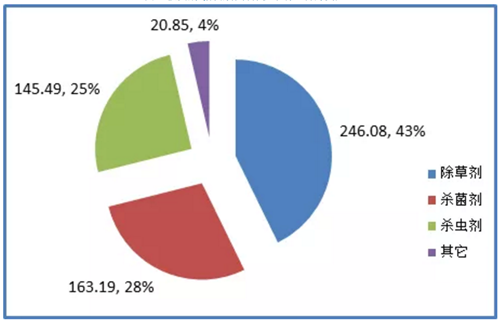

按类别划分的全球作物保护市场,除草剂市场占据主导,杀菌剂市场地位更加稳固。除草剂仍然是全球主要的作物保护类别,2018年全球除草剂植保市场达246.08亿美元(详见图2),占全球市场的42.7%,同比上年的42.9%,市场占比略有下降。杀菌剂市场继续坐稳第二的市场位置,2018年全球杀菌剂市场达到163.19亿美元,占全球市场的28.4%,略低于上年的份额,同比增长了4.7%。杀虫剂市场增长最为强劲,达到145.49亿美元,同比增加7.6%,市场份额从24.9%升至25.3%。

图2 按类别划分的作物保护市场(百万美元)(数据来源:phillips mcdougall)

按区域划分的全球作物保护市场来看,全球最大的区域作物保护市场是亚太地区。2018年亚太市场达到174.89亿美元,同比增长7.2%。市场发展主要得益于原药价格的上涨,亚洲是份额很高的全球细分市场。印度市场增长主要来自棉花红铃虫的防治压力,印度尼西亚市场由于大米和玉米实施进口禁令,作物价格上涨,推动农药需求的增长。

拉丁美洲市场达到141.81亿美元,同比增长11.1%。市场增长主要来自巴西库存水平的降低,中国原药推动了产品采购和产品价格的上涨,是市场增长重要原因,目前巴西仍然是世界上最大农药需求国,由于采用拜耳/孟山都的基因改良,抗虫性和耐草甘膦的intacta pr2 pro大豆种植,导致巴西杀虫剂对市场增长有所抵消。

欧洲市场是全球唯一出现销售下降的洲际市场,2018年欧洲市场达到120.10亿美元,同比下降3%。欧洲市场出现分化,东欧增长和西欧下降。欧洲下降的主要国家有法国、德国和英国等国,该区域由于春季和夏季炎热干燥的天气减少了疾病和虫害压力,需求下降,尤其是对杀菌剂的需求。相比之下,东欧的俄罗斯市场增长是因为强劲的小麦出口和欧盟制裁所致。

北美市场达到116.23亿美元,同比增长8%。市场的增长一方面源自中国基础原药价格上涨所致,另一方面,北美抗除草剂技术的渗透率不断提高,推动了增长,尤其是2,4-滴、耐草甘膦、草铵膦市场的增长。

中东和非洲市场达到22.67亿美元,同比增长7.4%。增长主要来自中东市场,如土耳其和伊朗。由厄尔尼诺天气事件,提高了作物产量预期,增加了对农用化学品的需求,农作物保护产品需求较大的有水果和蔬菜方面。

表1 按地区分列的作物保护产品销售额(百万美元)

|

地区 |

2017年 |

change(%) |

2018年 |

|

asia/pacific |

16,314 |

7.2 |

17,489 |

|

latin america |

12,764 |

11.1 |

14,181 |

|

europe |

12,372 |

-3.0 |

12,001 |

|

north america |

10,762 |

8.0 |

11,623 |

|

middle east/africa |

2,111 |

7.4 |

2,267 |

|

total(world) |

54,303 |

6.0 |

57,561 |

数据来源:phillips mcdougall。

3 全球农药市场发展主要特点

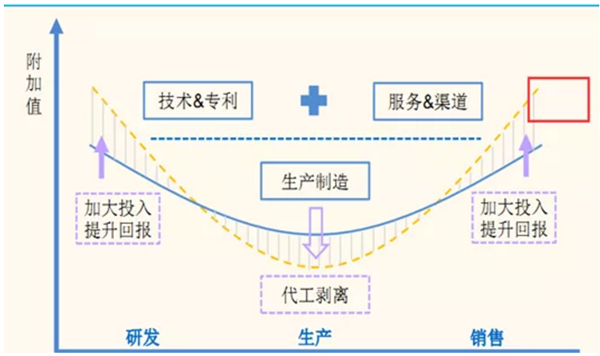

3.1 产业链利润分配向“微笑曲线”右端倾斜

农药产业链“微笑曲线”结构明显,产业链盈利集中在两侧。农药产品既有相对稳定的消费市场,又兼具较高的技术要求,产品本身专业化程度较高,无论是在产品研发、生产以及应用服务领域都有较高的发展壁垒。然而在产业链内部,农药生产各个环节的“微笑曲线”特征明显,国际农化龙头企业凭借多年的发展积淀,在研发、销售环节优势极为突出,资金的投入回报也明显较高。

当下全球新创制效率降低,尤其是除草剂,企业为保证领先的产品优势,不得不加大前段产品研发的资金投入。近10年来,全球农化巨头企业在产品研发的投入占比都不同程度呈现上升趋势,叠加产品发展周期延长,单位资本投入的价值回报有下行趋势,企业的资本回报存在减少的压力。目前,全球农药产业链的主要盈利环节集中在制剂及农资服务,在产业链中占到6成以上,利润分配向“微笑曲线”的右端倾斜(详见图3)。

图3 农药产业链利润分配的“微笑曲线”

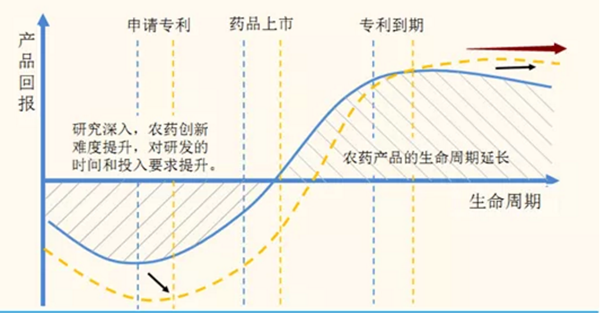

3.2 农药创新难度提升,农药产品生命周期延长

农药产品的创新难度提升,新产品研发周期延长。经过了几十年的发展,农药经过大类产品的快速扩充期,产品种类逐步齐全;经过持续的产品研发,大类农药也经历了几代产品的升级、替换,市场应用范围大幅扩展,效果也有明显提升。然而随着基础问题的逐步解决,新的应用要求不断提升,比如应对抗性,安全绿色,提高产品利用率,生物多样性下降,在目前的诉求下,全球农药新成分发现难度大幅增加,使得农药研发效率缓慢下行,需要更多的时间进行新品研发,产品整体的生命周期有所延长(详见图4)。

图4 农药产品生命周期呈现延长

3.3 全球农化经营模式进入多元化时代

从经营模式来看,农化巨头经历了农药创制模式,到生物育种模式,再到当下的数字农业模式,目前主流模式是植保+种业,数字农业模式是新的驱动力。可以说,数字农业是将生命科学、数据科学、化工科学等多学科集成到现代化农业中,数字农业模式推动大数据、云计算、物联网、移动互联、遥感融合和应用,尤其在大田种植、设施园艺、畜禽养殖、水产养殖等领域开展精准作业、精准控制建设,探索数字农业技术集成应用凯发娱发k8的解决方案和产业化模式。目前较为成熟的研究方向为综合凯发娱发k8的解决方案、无人机飞防等,加快推进农业生产智能化、经营信息化、管理数据化、服务在线化,全面提高全球农业信息化水平,最终提高农业的生产力,提高农业的综合效益。

3.4 农化企业产业链布局调整,提升整体业务的盈利能力

在面对产品周期以及投入加大的情形下,农化巨头回报压力在不断增加。原本不变的农药生产结构,必然将带来产品回报率的下滑,因而国际农化企业逐步进行产业链的结构调整。一方面,在具有战略意义的研发和销售环节加大投入,通过加大创新力度、渠道下沉、注重服务等方式协同,在产业链两端建立更强的竞争优势,加大盈利回报空间;另一方面,企业通过外包代工等方式削减产品生产制造环节,通过将产品拆分委托生产,减少低盈利水平业务占比,通过外包给具有区域优势的企业生产,获取生产环节成本差异带来的盈利空间,在减少低回报支出的同时获得额外收益。

随着农药产业链格局的持续变化,国际农化巨头将加大产业链两端的研发和销售投入力度,对其中成本偏高、竞争优势逐步下滑的中间加工环节将加大外包代工力度,中间体行业的市场空间仍在逐步提升。

3.5 农药新产品的引入率处于低水平

新世纪以来,虽然全球农药新产品上市难度加大,研发成本逐年上升,但植保凯发娱发k8的解决方案研究部门,从未停止过创新的步伐。2001—2017年间,转基因种子方面研发费用增长明显快于农药的研发。

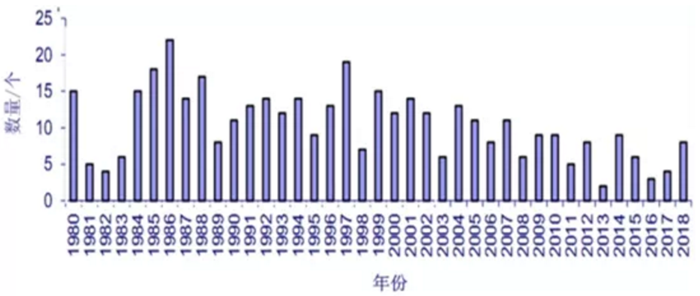

在1980—2018年期间,全球已引入407种新的有效作物保护化学品,期间每年市场引入产品平均为10.43种(详见图5)。

图5 1980—2018全球植保化学品新活性成分引入数量(个)(数据来源:phillips mcdougall)

随着新产品研发投入的变化,在1990—2017年期间,不同类别农药新有效成分上市数量逐渐降低。其中,在1990—1999年的10年间,大约有130个新有效成分上市,平均每年有13个新有效成分上市;在2000—2009年间,约有100个新有效成分上市,平均每年约为10个新有效成分上市;而在2010—2019年的10年间,约有51个新有效成分上市,平均每年有5个新有效成分上市,尤其是除草剂新有效成分上市,平均每年不到1个。从20世纪80年代后期的激增,延续到21世纪初,期间年引入率较稳定,随着行业后期整合加大,转基因种子研发增加,对新化学作物保护产品的开发投资产生了不利影响。目前,48种活性成分仍处于发展的后期阶段,如果所有这些产品在未来5年内成功上市,那么产品的引入率将是9.6个,低于自1980年以来10.4个的历史速度。

目前,全球正在开发的产品中,除草剂为14种,杀虫剂是15种,杀菌剂为18种,除草剂在r&d投入中占比为29.2%,低于1980年以来除草剂投入占比的39.3%。除草剂研发费用的减少,导致除草剂活性成分推出数量减少,减少的主要原因是抗除草剂转基因作物推广和应用,比如,转基因大豆、玉米、棉花和油菜等作物的推广和商业化种植,所以除草剂部门对新的除草剂研发的吸引力降低,尤其是非选择性除草剂。

3.6 原药和中间体的外包是全球产业转移的重要形式

近年来,随着新药的研发成本升高、新增专利药数量减少和仿制药竞争的日趋激烈,产业链的重新分工和外包生产成为大势所趋。按照外包服务的形式,定制业务模式一般可以分为contract research organization(简称cro,意为合同研发外包)和contract manufacture organization(简称cmo,意为合同生产外包)。而出于对成本控制和效率提升要求,简单的生产外包服务已经无法满足企业需求,contract development manufacture organization模式(cdmo,意为合同研发生产外包)应运而生,cdmo需要定制生产企业参与到客户研发过程中,为客户提供工艺改进或优化,实现优质规模化生产,降低生产成本,相较cmo 模式拥有更高的利润率。cmo/cdmo 模式近年来受益于产业转移大趋势,行业进入了快速发展期,典型的cmo/cdmo企业包括联化科技、雅本化学、颖泰生物等。

目前,全球cmo市场仍以欧美为主导,国内企业承接外包生产空间巨大。目前全球主要的农化巨头都不同程度上面临投资回报下滑的压力,不得不进行产业链结构调整。多年来,下游农药客户主要依靠自己进行产品生产,在全球cmo市场中,欧美占比高达7成左右,然而随着发达国家的人工成本、环保成本不断提升,其中间生产环节的盈利水平逐步下滑,欧美的农化巨头向中国、印度等地进行外包生产的行为正在逐步加强,从2011年至2017年,中国在全球cmo的市场份额占比已经由6%迅速上升至8%。

随着下游七大农药领域的巨头不断整合,产品的原有供应商市场亦将呈现逐步集中态势。目前来看,东南亚甚至中国的中间体行业较为分散,多数企业规模相对较小,承接更高订单的生产能力不足,同时受制于研发投入不足,企业跟随下游客户的技术配套研发能力较弱,难以切入长期大量的产品供应链条之中,随着下游客户的并购整合,长期合作的供应商数量较之前将有所减少,带动中间体龙头企业获得更多巨头客户订单,市场份额不断提升。预期未来,随着农药产业链价值重构,国内中间体企业的发展空间将获得进一步的提升。

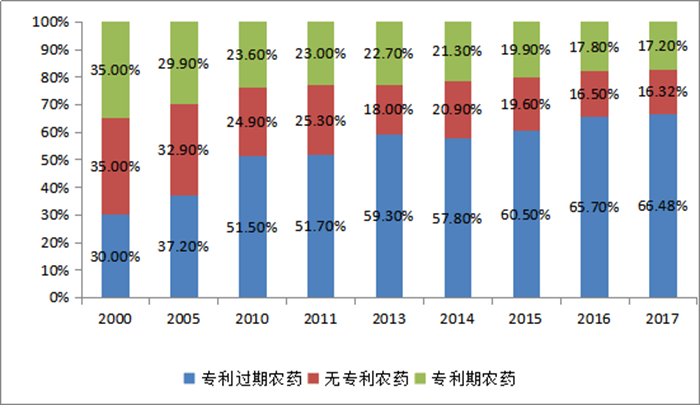

3.7 过专利期产品是市场的主导

在本世纪初,专利农药、专利过期农药和无专利农药,基本呈现不分伯仲的态势(详见图6)。随着专利农药的逐步到期甚至过期增加,而发现新成分难度加大,供给数量在减少,导致全球过专利期产品占主导。专利到期或过期,原有的农药生产环节必须产生转变,针对系列产品成熟过专利产品以及专利即将过期产品,承接的企业通过技术创新、工艺优化,为客户提供具有市场竞争力的专业化、系统化凯发娱发k8的解决方案,从而降低成本,使客户获得价格优势,延长产品生命周期。

图6 全球非专利农药占主导(数据来源:phillips mcdougall)

近几年有多个农药专利即将到期,为应对专利到期后,仿制药企业对市场的冲击,专利所属公司往往希望将生产外包给定制化生产企业,以降低生产成本,这也为定制化企业带来了发展机遇。由于国际农药巨头具有极强的下游销售布局,农药专利到期仍能把握主要的销售市场;同时由于专利到期,原有的专利药价格将缓慢下行,带来产品市场应用的快速扩展,进入一个快速的产品放量过程,一般市场进入快速放量期,逐渐走向成熟期。中间体企业同下游客户之间联系紧密,在专利到期后,仍将持续承接产品的代工生产,而随着下游需求的快速提升,代工环节反而收益于市场需求数量的提升,带动更大的发展空间。根据相关报道,在2018—2023年间,共有30个农药的化合物专利到期,预期将大幅提升原专利农药的销售数量,带动相应农药的生产需求,中间体行业持续发展。

4 结语

过去的2~3年,为了应对农作物价格疲软和行业利润率低迷,全球农化品进行了深度整合,行业进行了一次大规模并购重组,由过去的农化六大公司经过整合剩下4家,即拜耳、科迪华、巴斯夫和先正达。另外,贸易不确定性和汇率带来的波动,使得全球农化市场波动可谓是史无前例,各方面挑战纷至沓来。目前农作物期货价格走势正不断改善并持续到2019年,而大多数主要商品的全球库存水平仍然处于历史高位。

尽管目前全球农化市场呈现企稳,但是市场面临的压力是多重的,供应上出现重置,中国在执行环境法规方面未来更加严格,监管环境不利于引入新的化学物质的应用;种植者仍继续努力应对病、虫、杂草抗性日益增强的问题,农药监管压力也使得新药使用量保持在最低水平,同时也为新的生物技术打开了大门。但从长期来看,随着人口增长和对农产品需求继续扩大,农化市场前景仍为积极乐观。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的凯发娱发k8的版权属于原作者,若有侵权,请联系删除。